【借り過ぎ注意】住宅ローン借入額は年収の何倍までが適正か?

【借り過ぎ注意】住宅ローン借入額は年収の何倍までが適正か?無責任な不動産屋さんのアドバイスは信じるな!

YouTubeチャンネル

今週放送の動画をご紹介

FM76.7MHzフラワーラジオ にて毎週放送!

レギュラー番組:『不動産せんせい田中の教えて!不動産の知恵袋』

第490-2回目 (2024年2月15日放送分 後半)となります。

今回のテーマ『年収12倍の住宅ローンは大丈夫か?』

後半は

『年収の12倍の住宅ローンは大丈夫か?』

『いくらまでの借入れなら適正か?』

というテーマでお話して行きます。

それではフジコさん。

リスナーさんからご質問の紹介お願いします。

承知しました。

ラジオネーム:カズレーザーさん からのご質問です。

質問:年収の12倍の住宅ローンは危険でしょうか?

田中先生、こんにちは。

YouTubeチャンネル登録し、毎回視聴しています。

ご相談です、アドバイスお願いします。

都内23区内で家探しをしています。

子供2人の4人家族です。

自分も妻も32歳です。

妻は専業主婦をしており2年後に下の子が幼稚園に入るタイミングで扶養内でパートを初め卒園したら正社員で働く予定です。

自分は地方公務員です。

一戸建てを探しているのですが値段が高く、年収の12倍位になりそうです。

不動産屋の方は公務員だからローンは大丈夫ですよと言われるのですが、払っていけるのか心配です。

40年ローンも視野に入れていて自分の給料も上がり、妻が正社員を始めたら繰上げ返済をしていこうと考えています。

住宅用資金として年収分は用意があります。

いくら公務員であっても年収の12倍の住宅ローンは危険でしょうか?

ラジオネーム:カズレーザーさん からのご質問

ラジオネーム:カズレーザーさん ご質問ありがとう御座います。

年収の12倍の借入額はどういった数字か

まず、年収の12倍の借入額とは、どういった数字かを考えてみます。

一般的に『住宅ローン返済に余裕があるか?それとも大変か?』ということを検討するときには、『借入額は年収の何倍相当であるか?』ということを考えます。

例えば、年収500万円の7倍であれば、借入額は3,500万円となります。

年収の何倍までの借入額が適正なのですか?

あくまでも一般的な目安になりますが

『借入額が年収の8倍を超えると住宅ローン返済が家計を圧迫する。』

と言われています。

年収の8倍までですか?

そうなると今回のご質問者さまの、年収の12倍というのは、かなり厳しいですよね。

具体的な年収額については書いていませんでしたが、年収の12倍というのはかなり家計を圧迫すると思います。

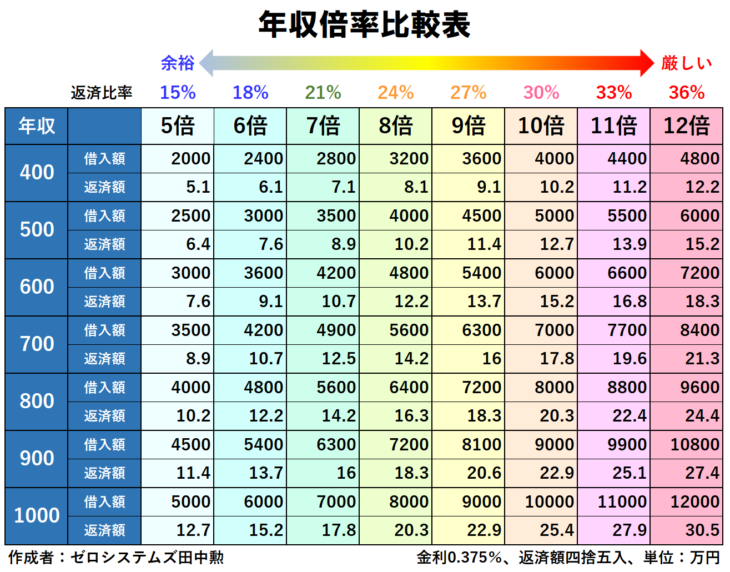

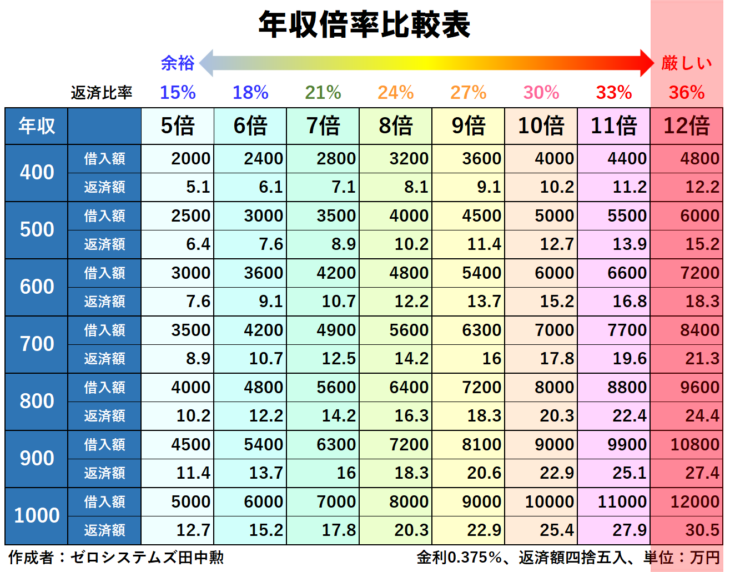

そこで今回、このお話をするために、このような表を作ってみました。

名付けて『年収倍率比較表』です。

ほーっ!

年収倍率比較表で解説

この表は、年収400万円~1,000万円の人が、年収の5倍~12倍までの借入額と月々の返済額がいくらになるか、ひと目で確認できる比較表です。

- 年収500万円の8倍:4,000万円

- 月々の返済額:約102,000円

- 年収800万円の7倍:5,600万円

- 月々の返済額:約142,000円

年収倍率が5倍、6倍、7倍・・・の表記の上には、おおよその返済比率も記載しました。

例えば…

- 年収倍率8倍の返済比率:約24%

年収倍率が10倍を超えたあたりから、返済比率は30%を超えてきます。

そうなると住宅ローンの返済が家計に与える影響が大きくなります。

また、年収倍率10倍(返済比率30%)を超えたあたりから、銀行の住宅ローン審査も通り難くなってきます。

『返済額が増えると家計への負担が増加するので、審査が厳しくなる。』ということですね。

おっしゃるとおりです。

例えば、年収400万円の5倍~7倍の借入額は、2,000万円~2,800万円となります。

その場合の月々の返済額は、51,000円~71,000円です。

地方の郊外であっても、家賃並みの返済額と言えます。

どこに住んでも、それくらいの家賃は払っていくことになりますからね。

そうですよね。

この表の上部をご覧いただくと分かりますが、まさに余裕の返済額といえます。

確かにそうですね。

こんどは、この表の一番右側の12倍の列をご覧ください。

年収の12倍の借入額となると、年収に対しての返済率は36%以上になります。

この借入額になると、家計をなかり圧迫します。

例えば、

- 年収800万円の12倍:9,600万円

- 月々の返済額:約244,000円

この数字をご覧になれば、誰もが直感的に「この借入れは無謀だろう…」と思うはずです。

私もそう思います。

ところで、住宅ローンはこんなに借りることはできるのですか?

年収の12倍の借入額、返済比率でいうと35%を超えてしまいます。基本的には、審査は通りません。

多くの人は『減額』または『否決』という審査結果となり、ここまでの額を借りることはできません。

そうですよね。

良かったです。少し安心しました。

職業によっては年収の12倍でも通ってしまう

ですが、職業によっては年収の11倍、12倍でも、住宅ローン審査が通ってしまうことがあります。

そうなんですか?

はい。

それが、ご質問者様のような、公務員の人や、一部上場企業にお勤めの方なのです。

このような安定した職業の人の場合、デフォルト率が低いので銀行にとっては優良顧客と言えます。

銀行によっては多少無理な借入額でも審査が通ってしまうことがありますので、逆に注意が必要です。

そうなのですね。

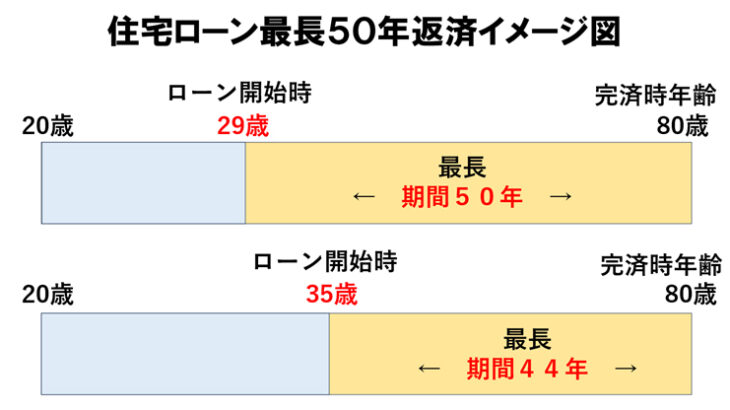

最長50年の住宅ローン

近年では住信SBIネット銀行などのネット銀行、足利銀行などの地方銀行では、返済期間最長50年ローンという商品も出てきました。

ご質問者様も40年ローンを視野にいれて検討しているようですね。

しかし50年ローンと言っても完済時年齢は80歳未満となります。

そのため、29歳の人であれば、最長50年ローンをフルに利用できます。

35歳の人になると、最長44年返済までとなります。

当然、返済期間が延びると、分割払いの回数が増えることになるので、月々の返済が安くなりますので、年収に対しての返済比率は、小さくなります。

その結果、住宅ローン審査が通りやすくなります。

ご質問者様は、32歳で40年ローンを検討しているということですので、同じ年収倍率であっても月々の返済額は安くなり、審査が通りやすくなります。

銀行によっては、ユーザーの職業次第で、年収の11倍、12倍という住宅ローンを借りられてしまう可能性があります。

なるほど。だけど田中先生。

『借入期間を延長すると、より多くの金額を借りられる。』

ということは理解できましたが、それって大丈夫なのですか?

その場合の注意点なども教えてください。

返済期間の注意点は、35年も50年も同じです。

65歳を超えても住宅ローン返済が続くという計画の人は、定年後退職後の返済プランもしっかり考えておくことが大切です。

30代で家を買う注意すべきリスク

【必見】30代で家を買うメリットとデメリット~住宅ローン35年や50年ローンのリスクを解説~

積立貯蓄をしておくことが大切

公務員や一部上場企業で退職金がしっかり出ることが約束されている会社にお勤めしている人であれば、それを当てにして一括繰上返済のプランを計画することができます。

しかし、中小企業にお勤めの人や個人事業主の人など退職金を当てできないという方もいらっしゃいます。

そのような人は、当初の借入額を年収の8倍未満、できれば7倍未満に抑えて、定年退職後に一括繰上返済できるように積立貯蓄をしておくことが大切だと私は考えます。

なるほど。やはり無理は禁物ということですね。

不動産会社が推奨する『ペアローン』の注意点

都心マンション市場初の1億円超え 一方、都内マンションで値下げの動きも【WBS】

こちらは東京23区の新築マンションの平均価格ですが、25日発表された去年の価格が1億1483万円となり、初めて1億円を超えました。

新築に合わせて中古も値上がりしていますが、ここにきて価格を引き下げる動きが出ています。高騰が止まらない東京のマンション価格。

都心の平均価格が1億円の大台を超えたことについて、街では「1億円。高すぎますね。別のことに使えなくなる」「正直、雲の上の話だなと」との声が上がります。

2024年1月25日に発表された東京23区内の新築マンションの平均価格は、1億1,483万円となりました。

都内の一部では高すぎる価格の調整で一部値下げの動きはあるものの、依然として1億円オーバーの物件も珍しくありません。

世帯年収1,600万円の30代・パワーカップル…ペアローンで「1億円のタワマン」を購入した驚愕の結果【FPが解説】

住宅価格が高騰するなか、できるだけ希望に近い住宅を購入するために「ペアローン」を利用する人も多いでしょう。

しかしペアローンはリスクも大きく、失敗するケースも少なくはなく……。

本記事ではAさん夫婦の事例とともに、「世帯年収」の違いによるペアローンのリスクについて長岡FP事務所代表の長岡理知氏が解説します。

近年では夫婦共働きで世帯年収1,600万円を超える、パワーカップルと呼ばれるユーザーが、ペアローンで1億円以上の住宅ローンを組んで都内でタワーマンションを購入するケースが増えています。

よく聞きますね。

ペアローンにすれば単独ローンよりも借りられる金額が増えるので、購入物件の選択肢も増えます。

そのためペアローンで億越え物件を購入する人が多いです。

不動産会社も積極的にペアローンを推奨しているようです。

なんか売り手側の戦略という感じがしますね。

ペアローンというのは、夫婦の収入を合せて住宅ローンを組むということですよね?

そうです。

ただし、ペアローンというのは単純な収入合算ではありません。

ひとつの物件に対して、夫婦それぞれで住宅ローンを組むことになります。

夫と妻の年収が、それぞれ800万円の場合、1億円のローンを組むとなると、それぞれが5,000万円ずつローンを組むことになります。

それぞれがローンを組むのですね。

そういうことです。

そこで先程の『年収倍率比較表』で確認すると…

年収800万円の人が5,000万円を借入した場合は、年収の6倍ちょっととなります。

数字だけで判断すると、返済には余裕がある借入れと判断できます。

そのため、銀行の住宅ローン審査では、ペアローンにすると比較的審査が通りやすくなる傾向にあります。

しかし、ペアローンというのは、『どちらかの所得が減ってしまった場合』などのリスクがあります。

ペアローンにすると借入額が増えて購入物件の選択肢は増えるけど、同時にリスクも2倍になるということです。

そのためペアローンを組む場合は、どちらかの収入が減った場合であっても返済できる余力を残した借入額にすることが大切です。

そもそもペアローンで住宅ローンを組む人は、返済比率に余裕がないからペアローンにしているのですよね?

そうなんですよね…。

もし、どちらかの収入が減ってローン返済が苦しくなった場合に備えて、売却処分しやすい物件を選ぶこともポイントです。

もしもの時は売却すれば良いということですね。

そういうことです。

だけど、せっかく購入したマイホームを手放すというのは、もったいないというか悲しいことです。

そうならないためにも、年収倍率7倍~8倍未満の借入額に抑えることをお奨めいたします。

その方が堅実で安全ですね。

ペアローンに関しては、こちら動画もご覧ください↓

まとめ

本日のお話をまとめますと…

- ・年収倍率は7倍~8倍未満に抑える

- ・公務員や一部上場企業の人は借り過ぎに注意

- ・ペアローンの人も借り過ぎ注意

それでは、今回も五七五の標語にまとめてみました。

借入の

年収倍率

要確認

『住宅ローン借入額は返済比率だけでなく年収倍率で無理がないか確認することが大切。』

ということですね。

おっしゃる通りです!

田中先生ありがとうございました。

不動産せんせい田中の【教えて不動産の知恵袋】

次回もよろしくお願いします!

SNSからも質問を受け付けております

- 住宅ローン比較サイト『モゲチェック』(外部サイト)

- ・新規の借り入れで比較

- ・借り換えで比較