【必見】30代で家を買うメリットとデメリット

~住宅ローン35年や50年ローンのリスクを解説~

【必見】30代で家を買うメリットとデメリット・住宅ローン35年や50年ローンのリスクを解説

YouTubeチャンネル

今週放送の動画をご紹介

FM76.7MHzフラワーラジオ にて毎週放送!

レギュラー番組:『不動産せんせい田中の教えて!不動産の知恵袋』

第487-2回目 (2024年1月25日放送分 後半)となります。

今回のテーマ『30代の住宅購入とリスクヘッジについて考える』

後半は

『30代の住宅購入とリスクヘッジについて考える』というテーマでお話していきます。

この番組も30代のリスナーさんからのご質問多いですよね。

やはり、30代で住宅を購入される人が多いのですか?

私どもゼロシステムズを利用して住宅を購入されるユーザーの約半数が30代です。

特に30代は、キャリアや家族構築の重要な時期であり、住宅購入はその後の人生に大きな影響を与える可能性があります。

そこで後半は

『30代で家を買うことの意義、慎重に考えるべき点、そして注意すべきリスク』

について考察します。

人生において住宅を購入するという決断は、多くの人にとって一大イベントですからね。

是非、お願いします。

30代で家を買う最大の利点

30代で家を買う最大の利点は、賃貸よりも居住空間が広くなり、さらに長期にわたる安定した生活基盤と信用を築くことができる点にあります。

家族を持つ計画がある場合、自己所有の家は子供たちに安定した育成環境を提供します。

また、マイホームは、資産構築と老後の安心にも繋げることができます。

慎重になるべき要素

なるほど。

だけど、家を購入するというのは、勇気がいることですよね。

そうですね。

30代で家を購入するということは、たくさんの利点がある一方で、慎重になるべき多くの要素もあります。

35年という長期にわたる住宅ローンの返済は、家計の中でも大きな支出になります。

この返済額は、人生における家族の生活レベルにも大きな影響を与えることになります。

そのため、購入する物件の価格、住宅ローン返済額、将来の収入の見込額など、自分自身を慎重かつ冷静に評価する必要があります。

30代にとっては、子育てや教育費用も大きな家計の負担になる可能性があります。

これらも、しっかり計画に含めることが大切です。

30代でマイホームを購入する多くの人は、定年退職を目安に住宅ローンを完済したいと考えます。

仮に35歳のときに35年ローンを組むと、完済時年齢は70歳となりますので定年後も返済が続く可能性があります。

さらに今では、銀行によっては、返済期間が最長で50年ローンという商品も登場しました。

30歳でローンを組んでも、50年ローンだと完済時の年齢は80歳になってしまいます。

そこで、誰もが考えるのは、やはり、定年退職のタイミングで繰上げ返済をするという計画です。

しかし、計画通りに繰上げ返済ができないと、老後になっても年金で住宅ローンの返済を続けなければならなくなるリスクがあるので注意が必要です。

それは・・・穏やかな老後とは言えませんね。

そうですね。

このように、30代でマイホームを購入することができれば、人生において多くの恩恵があるとともに、深く考慮すべきリスクや責任を伴います。

そのため、購入前には、これらの要素を慎重に評価し、将来にわたって、家族と自分自身の生活を守るための賢明な決断を下すことが重要となります。

立地の利便性 vs 経済的負担

それでは、30代の人は、どのような物件を選べば良いのでしょうか?

『どのような物件を選ぶべきか?』というのは、今回のテーマの核心部分ですね。

家庭をもち、この先も長く働く必要がある30代の住まい選びは、『立地の利便性』と『経済負担』を天秤にかけて検討しなければなりません。

立地の利便性と経済負担を天秤に??

どういうことですか?

30代の人にとっての利便性が良い物件は経済的な負担が重くなる傾向があります。

具体的には、都心に電車通勤している人にとって、都心にできるだけ近く、そして、駅から近い物件は通勤に便利です。

しかし、利便性が良くなると物件価格が上昇し、住宅ローンの借入額も増加し、経済的な負担が重くなる傾向にあります。

例えば・・・

- ・予算が高くても通勤の利便性が良い立地を選ぶか

- ・数駅先で駅から徒歩5分余計にかかるが800万円安い物件を選ぶか

多くの人がこのような選択に直面していると思います。

私の推奨は後者です。

数駅先で駅から徒歩5分余計にかかるが、800万円安い物件を選ぶことです。

仮に物件価格が800万円安い場合、35年の住宅ローン返済で、金利を0.375%と仮定した場合、月々の返済額は、約2万円も軽減されます。

数駅多く電車に乗り、数分多く歩くだけで毎月2万円節約できることは、実質的に毎月2万円稼ぐ副業と同じであると考えることができます。

一日のうち、10分余計に電車に揺られて、駅から5分多く歩く。これで片道15分、往復で30分ほど通勤時間が増えることになります。

1ヵ月20日間の通勤となると、10時間増えることになります。

しかし、それで2万円安くなるということは、時給2,000円のアルバイトをしているのと同じ効果となります。

おーっ!

なるほどー!!

確かに、電車に20分乗って10分歩くだけで時給2,000円なるという、そんな簡単な副業はありませんね。

そうですよね。

30代の人が毎月2万円節約できれば、それは子供の習い事や塾代などの教育費に回すことができますし、火災保険料や固定資産税などの支出にも充てることができます。

もし、この2万円を使わずに積立貯蓄すれば、35年後には840万円以上の貯蓄ができます。

そのため、30代の子育て世代の人たちには、経済的に無理をした物件を選ぶよりも、通勤を無理しない程度に頑張って安い物件を選んだ方が良いと私は考えます。

予算を無理しない方が良いということですね。

そういうことです。

30代は何年返済の住宅ローンが良いか?

それでは、30代の人は、何年ローンで組むのが良いのですか?

今までの住宅ローンでは、返済期間最長35年が一般的でした。

しかし近年

- ・フラット35

- ・住信SBIネット銀行

- ・足利銀行

50年って・・・もし35歳の人だったら85歳って、凄く長いですね!

50年返済と言っても、完済時年齢は従来どおり80歳未満ですので、年齢が29歳を超えますと、返済期間は最長50年から49年へと短くなります。

とはいえ、30代の人であれば、従来の35年ローンよりも、はるかに長い、40年ローンや49年ローンが組める時代になりました。

当然、返済期間が長くできれば、分割払いの回数が増えることになるので、月々の返済額を低く抑えることができます。

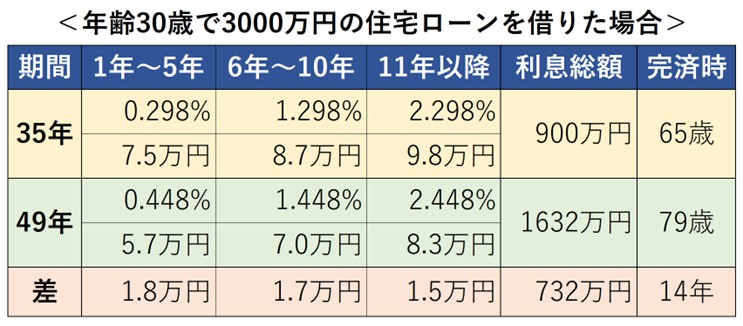

30歳で3,000万円の住宅ローンを借りた場合

住信SBIネット銀行(2024年1月) 返済期間35年以内:変動金利0.298% 返済期間35年超~50年以内:変動金利0.448%(+0.15%)

- ■条件

- 年齢:30歳

- 借入額:3,000万円

- 変動金利:0.298%

- 返済期間:35年

- 当初返済額:月々75,000円

- ■金利上昇の仮定

- 6年目からの金利1.298%:月々87,000円

- 11年目からの金利2.298%:月々98,000円

そのまま最後まで返済すると、65歳に完済となり

利息総額:900万円

となります。

同じ条件で、金利上昇のペースを同様に返済期間49年で計算するとどうでしょう?

住信SBIネット銀行では、返済期間が35年を超えると、金利が0.15%上乗せされますので、それで計算してみます。

- ■返済期間49年と仮定

- 当初5年間:月々57,000円

- 6年目~10年目:月々70,000円

- 11年目:83,000円

金利は0.15%上乗せされますが

- 返済期間:35年(420ヶ月)から

- 返済期間:49年(588ヶ月)となり

しかし、完済時年齢79歳となり、利息総額も1,632万円に増えてしまいます。

35年との差は732万円になります。

このように具体的な数字で考えてみると

返済期間49年ローンは、月々の返済額は軽減できますが、完済時年齢が先延ばしされて老後になっても年金で住宅ローンの返済を続けていくことになります。

言い方を変えると

49年ローンは、老後資金を前借りして住宅を購入する

とも言えます。

これが、近年、30代の人が組めるようになった、完済時年齢80歳未満の最長40年~49年ローンを組むときのリスクになります。

それと、20年後の金利がどうなるか判らないのに、40年後の金利がどうなっているかは想像もつかないので、そのこともリスクですね。

このようにお話すると、最長50年ローンは怖いというイメージになると思います。

確かに怖いと思いました。

将来のことを考えずに、月々の返済が安くなるからと、20代、30代の人が、無計画に最長50年ローンを組むのは非常に危険です。

やはり、50年ローンは危険かもしれませんね。

最新の住宅ローン金利一覧はこちら

各金融機関の最新住宅ローン金利表

50年返済を選択しても良いユーザー

しかし、以下のようなユーザーであれば、35年返済を超える期間の住宅ローンでもアリかと思います。

- ■50年返済を選択しても良いユーザー

- ・将来、繰上返済できる資金の見込がある人

- ・将来、買い替えや売却を前提に購入をする人

- ・50年返済で返済抑えられた分以上の積立貯蓄ができる人

今、30代の人が、60代になるころには、定年退職の年齢だけでなく、年金支給開始の年齢も引上げられて、70歳や75歳になる可能性があります。

現在2024年ですが、30年後の2054年には、コンピューターとAIの技術がシンギュラリティ(技術的特異点)を迎えて、医療技術が飛躍的に進歩し、健康寿命も延びていることが予想できます。

そうなると、ずっと働き続けることができるかもしれませんね。

それはそれで、ちょっと微妙ですね・・・。

そうですね・・・。

住宅ローンを組む年齢が高くなるほど高まるリスク

住宅を購入する際、多くの人が長期にわたるローンを組むことになります。

しかし、住宅ローンを組む際の年齢が高いほど、様々なリスクが高まるという事実を理解することが重要です。

病気のリスク

年齢が上がるにつれて、健康上のリスクも高まります。

特に高齢になると、慢性疾患や突発的な病気のリスクが増加し、治療費やケアに関連するコストが家計に大きな影響を及ぼす可能性があります。

これにより、ローンの返済が困難になることも考えられます。

このリスクへは、団体信用生命保険(団信)に加入することが対策となります。

特に30代の若い世代では、がん団信などの疾病特約が付いた団信を選択することが可能です。

団信は、ローンの借り主が死亡したり高度障害状態になったりした場合に、残りのローンを免除してもらえる重要な生命保険です。

しかし、40代になると、持病や年齢制限で、このようながん団信や疾病特約に加入できなくなるリスクが高くなるので注意が必要です。

収入や家計のリスク

年代により、以下のような変化で、ローンの返済が難しくなる可能性があります。

- ・40代になると子供の教育費用

- ・50代になるとキャリアの変化や親の介護費用

- ・60代での定年退職後は収入が大幅に減少

そのため、住宅ローンは少しでも年齢が若いうちに組んだ方が、このようなリスクを軽減できると言えます。

災害のリスク

所有する住宅が自然災害に見舞われるリスクも無視できません。

災害が発生した場合、住宅の修理や再建には多額の費用が必要となります。

高齢者の場合、これらの費用を賄うための追加的な財源を確保することが難しくなることがあります。

そのため、火災保険、地震保険、家財保険をしっかりかけてリスクに備える必要があります。

金利上昇リスク

現在、住宅ローンは、低金利が続いています。

元利均等では、最初の10年くらいで、利息総額の約半分を支払うことになります。

そのため、仮に、低金利で最初の10年間を過ごすことができれば、35年間の金利総額をより低くすることができます。

もし、返済期間後半に金利が上昇しても、返済期間前半に比べると実はそこまで大きく影響しないと言えます。

従って、『最初の10年間の金利をいかに低く抑えるか』がポイントと言えます。

2024年に入り、日本では、物価や株価も上昇して、そろそろ日銀は利上げするのではと、メディアでは、取り上げられています。

恐らく、今年中には、マイナス金利は解除されて、金融正常化への流れが作られるは予想できますが、まだしばらくは金利が急上昇するようなことは考えにくいと言えます。

従って、まだ、低金利の恩恵を受けることができます。

まとめ

今回のお話をまとめますと・・・

30代での住宅購入は、安定した生活基盤の構築と社会的信用度の向上に寄与します。

しかし、返済期間が35年を超えると健康や収入の不確実性、自然災害などのリスクが高まります。

特に50年ローンでは、完済時の高齢化と金利上昇リスクを考慮する必要があります。

■結論

住宅ローンは年齢が若いうちに組むほどリスクヘッジが可能であり、無理のない資金計画になる物件選びが大切。

今回のお話も、五・七・五の標語にしてみました。

30代

あっという間に

40代

30代は、時間の経過の速さとともに、人生において非常に貴重な時期であることを表現してみました。

そうなんですね。

田中先生ありがとうございました。

不動産せんせい田中の【教えて不動産の知恵袋】

次回もよろしくお願いします!

SNSからも質問を受け付けております

- 住宅ローン比較サイト『モゲチェック』(外部サイト)

- ・新規の借り入れで比較

- ・借り換えで比較