【住宅ローン】年収と貯蓄額の関係。今、家を買っても大丈夫か?賃貸と持家、老後を見据えるとどちらが安心なのか?

【住宅ローン】年収と貯蓄額の関係。今、家を買っても大丈夫か?

貯蓄がない!

あなたは、金融資産をどのくらいお持ちでしょうか?

今、年収はあるけど「貯蓄がない!」という人が急増しています。

近年の日本では、物価高騰でかつてないほどの「格差」が広がっています。

サブスク/電子決済/スマホの便利さと豊かさを享受しながらも、日々の暮らしに精一杯という人も少なくありません。

気がつけば「貯蓄額ゼロ」世帯が、あたり前のように増えています。

そこで今回は、住宅を購入する人の、年収/頭金/貯蓄額 について深掘り解説していきます。

- 執筆者:田中 勲

(宅建士、ホームインスペクター、FP) - YouTube – 田中勲の『不動産の知恵袋』

- -田中勲│こんな建売住宅は買うな

- Instagram – ゼロシステムズ|田中勲

- 専門家プロファイルを見る

※記事はラジオ収録用の原稿を元に要約しております。そのためYouTube動画と内容が異なる部分がございます。

今回のテーマ『貯蓄ゼロ世帯急増!年収と住宅ローン』

早速ですが今回のテーマは『貯蓄ゼロ世帯急増!年収と住宅ローン』です!

今回も興味深いテーマですね。

そうですね。

人の年収や資産状況って、ちょっと気になりませんか?

わかります!気になりますよね!

貯蓄ゼロ世帯が急増している現状と背景

田中:

今、日本では貯蓄額ゼロの世帯が急増していると言われています。

一方で、近年では東京23区内の新築マンション平均価格は1億円をオーバーで、確実に格差が広がっています。

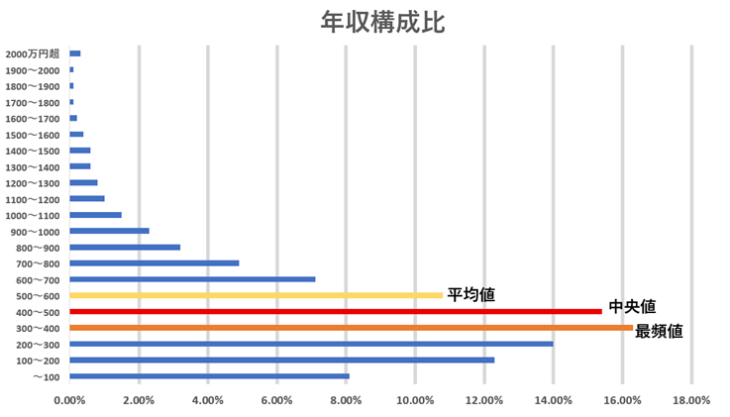

国税庁の『民間給与実態統計調査』よると、日本人の正社員の平均年収は530万円です。

ちなみに、各世代の年収の中央値は、こんな感じです。

住宅ローンを組むときには、年収倍率5~6倍などと言いますが、仮に平均年収500万円の人が、1億円のローン組むとなると、年収の10倍どころか20倍以上です。

■年収構成比

■年代別 年収の中央値

| 年代 | 中央値 |

|---|---|

| 20代 | 約345万円 |

| 30代 | 約400万円 |

| 40代 | 約450万円 |

| 50代 | 約500万円 |

中島: フルローンじゃ絶対に無理じゃないですか。

タワーマンション購入者の実態調査

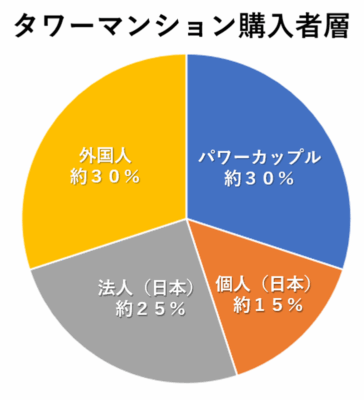

中島: そうなると1億円オーバーのタワマンは、どんな人が、どんな買い方をしているのか気になります。

田中: 同じタワマンであっても、物件によって購入者層は違いますが、ある湾岸のタワマンの購入者層は↓こんな感じ↓です。

タワーマンション購入者層

田中:

全体の約30%が外国人です。

次に多いのが日本人で、あえて分けていますがパワーカップルが30%以上を占めています。

いわゆる、世帯年収1,500万円以上の夫婦が、ペアローンで住宅ローンを組んで購入しているという感じです。

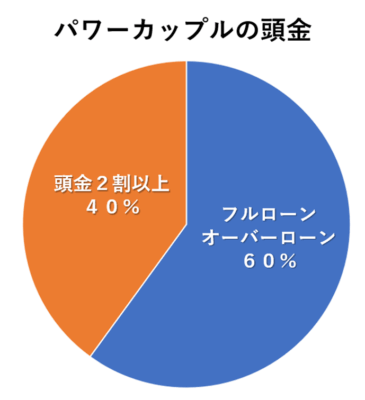

そして、パワーカップルの約6割の人が、フルローン または オーバーローンで購入して、残りの4割の夫婦が、20%以上の頭金を入れて購入しています。

パワーカップルの頭金

中島: フルローンということは、頭金0円ってことですよね。

田中:

そういうことです。

仮に世帯年収1,500万円で1億円ローンを組むと、年収倍率6.6倍なので、住宅ローン審査は通りますね。

中島:

なるほど。

1億円くらいのタワマンは、平均年収よりもちょっと高い人が頑張ってペアローンで購入しているという感じですね。

田中: そういうことですね。

東京湾岸のタワーマンション購入者層の約30%が外国人です。

次に世帯年収1,500万円以上のパワーカップルが30%を占めています。

パワーカップルの中にはフルローンで購入する人が多く、一部は頭金を入れて購入するケースも見られます。

超高級マンションは『超富裕層』がターゲット

田中: だけど、2億3億以上の高級物件になると、さすがにパワーカップルでも手が届かなくなります。

中島: では、どういう人が購入しているんですか?

田中: ↓こちらの図↓をご覧ください。

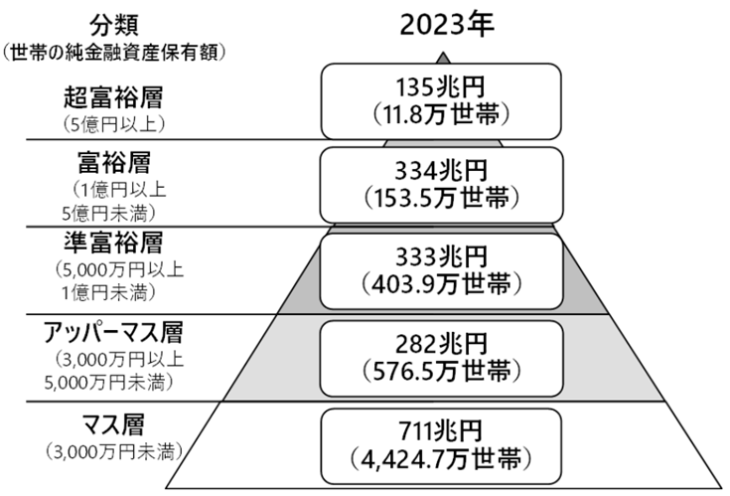

引用:野村総合研究所 – 日本の富裕層は149万世帯、その純金融資産総額は364兆円と推計

田中:

こちらは、野村総合研究所の『日本の純 金融資産 保有額の構成図』です。

要するに『貯蓄や株式など、金融資産をどれくらい持っているか?』を、5つに分類した図です。

今、数億円している都心の超高級マンションは、最上部の『超富裕層』だけをターゲットにしています。

中島: 『富裕層』でなく『超富裕層』なんですか?

田中:

そうなんです。

資産1億円~5億円未満の富裕層レベルでは、数億円する麻布台ヒルズや三田ガーデンヒルズのような超高級マンションは、買えなくないけどキツイと思います。

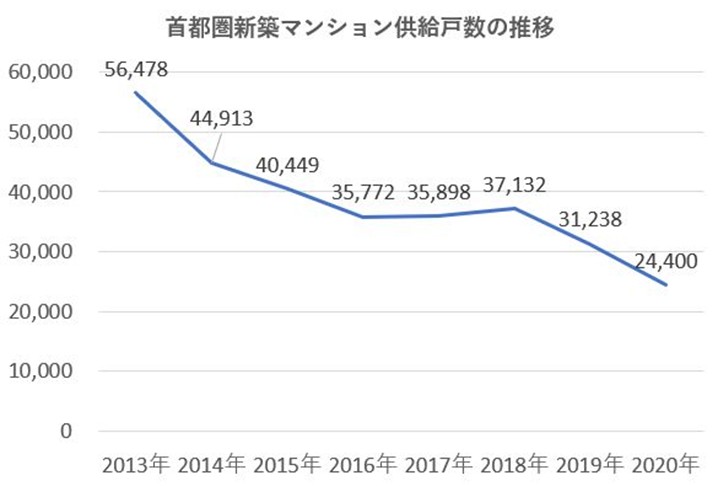

東京23区内の新築マンションの供給量は、とても少なくなっています。

近年の大手(三井/住友/三菱 など)は、少ない供給量で確実に収益を上げるために、出来るだけ高級で利益率の高いレジデンスを建てるビジネスモデルとなっています。

マンション供給戸数の推移

富裕層とマス層の違い

田中: ↓この表↓でいうと、超富裕層の0.2%と、限りなく超富裕層に近い富裕層の上位約1%の人をターゲットにしているという感じですね。

| 階層 | 純金融資産保有数 | 世帯数 | 割合 |

|---|---|---|---|

| 超富裕層 | 5億円以上 | 11.8万世帯 | 0.20% |

| 富裕層 | 1億~5億円 | 153.5万世帯 | 2.80% |

| 準富裕層 | 5千万~1億円 | 403.9万世帯 | 7.30% |

| アッパーマス層 | 3千万~5千万円 | 576.5万世帯 | 10.30% |

| マス層 | 3千万円未満 | 4,427.7万世帯 | 79.40% |

中島:

格差って感じですね。

金融資産3,000万円未満のマス層って、80%近くじゃないですか?

3,000万円と言ったら結構な貯蓄額ですよね。

田中: 普通に考えると、3,000万円というのは、しっかり貯蓄している方だと思いますが、それでもマス層となります。

中島:

そうですよね。

実際、みんな、どれくらい貯金しているでしょうか?

世代ごとの貯蓄傾向

田中: それは、各年代/独身か既婚か?で違いがあります。

↓こちら↓は金融広報中央委員会のデータです。

| 世代 | 独身(単身世帯)平均 | 独身中央値 | 既婚(二人以上世帯)平均 | 既婚中央値 |

|---|---|---|---|---|

| 20代 | 176万円 | 20万円 | 214万円 | 44万円 |

| 30代 | 494万円 | 75万円 | 526万円 | 200万円 |

| 40代 | 657万円 | 53万円 | 825万円 | 250万円 |

| 50代 | 1,048万円 | 53万円 | 1,253万円 | 350万円 |

田中: このデータによると・・・

- ・20代独身の貯蓄の平均:176万円

- ・20代既婚の貯蓄の平均:214万円

ですが、中央値をご覧ください。

- ・20代独身の貯蓄の中央値:20万円

- ・20代既婚の貯蓄の中央値:44万円

となっています。

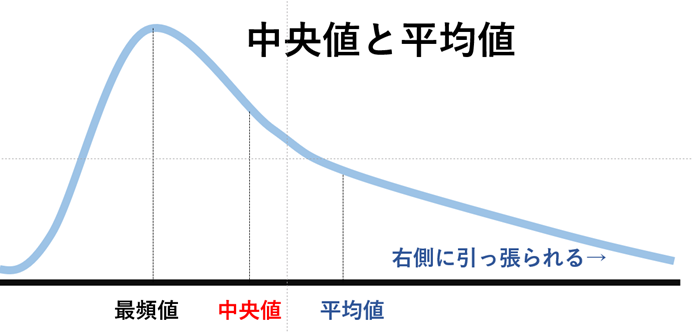

平均年収と中央値の違い

中島: 平均値と中央値では、全然違いますね。

田中:

そうなんです。

平均値の方が多いのは、一部の超富裕層が実態よりも、かさ上げしているからなんです。

平均値は資産を持っている人側に寄っていって、数字が大きくなってしまうのです。

中央値と平均値

田中:

そのため、このように偏った分布を分析するときには、平均値ではなく中央値を見た方が実態に近いと言えます。

中央値で見ると、全ての年代において独身の貯蓄額は100万円未満です。

| 世代 | 独身(単身世帯)平均 | 独身中央値 |

|---|---|---|

| 20代 | 176万円 | 20万円 |

| 30代 | 494万円 | 75万円 |

| 40代 | 657万円 | 53万円 |

| 50代 | 1,048万円 | 53万円 |

中島: なかなか衝撃的なデータですね

田中:

そうですね。

30代以上の既婚者の中央値も、200万円→350万円と、あまり増えていないのが現状です。

中島: 現実は厳しいですね。

国税庁の調査によると、正社員の平均年収は約530万円です。

しかし、世代ごとの中央値を見ると、例えば20代独身では20万円程度とかなり低いことが分かります。

一部の富裕層が平均値を押し上げているため、実際の資産状況を正確に把握するには中央値を見る必要があります。

中央値を見ることで、多くの人々が金融資産をほとんど持っていないという事実が明らかになります。

平均値では見えない、貯蓄ゼロ世帯の増加が浮き彫りになります。

貯蓄ゼロ世帯が急増

田中:

これでも貯蓄があるだけましな方です。実は今、貯蓄ゼロ世帯が急増しています。

↓こちら↓をご覧ください。

| 世代 | 単身世帯 | 既婚世帯 |

|---|---|---|

| 20代 | 43.90% | 36.80% |

| 30代 | 34.00% | 28.40% |

| 40代 | 40.40% | 26.80% |

| 50代 | 38.30% | 27.40% |

田中: 全ての年代において・・・

- ・独身では3~4割程度

- ・既婚では3割程度が貯蓄額ゼロ

これが今の日本の実態です。

中島:

マス層は、金融資産3,000万円未満というより、大部分が貯蓄が300万円未満ということじゃないですか!?

なかなか現実は、厳しいですね。

田中:

そうですね。

もし、ご自身の年収と貯蓄額が中央値付近である人は、そのまま家賃を払い続けていく人生を歩むと、老後に行き詰まる可能性が高いと言われています。

国税庁の調査によると、正社員の平均年収は約530万円です。

しかし、世代ごとの中央値を見ると、例えば20代独身では20万円程度とかなり低いことが分かります。

一部の富裕層が平均値を押し上げているため、実際の資産状況を正確に把握するには中央値を見る必要があります。

老後資金の備えと持家の重要性

中島:

物価が高騰している今は、老後2,000万円問題どころか、もっと必要というニュースがありましたからね。

これって、どうやって老後資金を確保すれば良いんですか?

出典:TBS NEWS DIG – 60歳の貯蓄額 希望と現実、調査結果に若者「少ない…」 老後の資金いくら必要?【Nスタ解説】

田中: お金を貯めたいけど貯められない人こそ、住宅ローンを組んで家を購入するんです。

中島: どうして、そこに結びつくんですか?

持家による老後の経済的安心感

田中:

生きていくためには住むところが必要です。

持家じゃない人は家賃を払わなければなりません。

例えば、都内に住んでいる人は、ファミリータイプだと家賃20万円以上はかかります。

都市部周辺に住むとなると、10万円前後の家賃を払っている人が多いと思います。

中島:

そうですね。

うちの近所に新築一戸建ての賃貸が出来ましたが、家賃10万円以上しています。

田中: 今35歳の人が70歳まで10万円の家賃を払い続けると、420ヵ月です。家賃の総額は4,200万円になります。

中島: 結構、払うことになりますね。

田中:

そうですね。

だけど、その賃貸物件の近所で新築の建売住宅を買うと、3,000万円くらいです。

もし、フルローン変動金利で購入すると、月々8万円ぐらい。全期間固定金利で組んでも月々10万円ぐらいです。

賃貸で家賃を払い続ける場合と、住宅ローンを組んで新築の建売住宅を金利と固定資産税を払いながら住んだ場合とでは、35年の支払総額は、ほぼ一緒です。

中島: どっちがお得というのは無いんですね。

田中:

そうです。

ただ、このお話は、よく言われる「家賃並みで新築が手に入る」という単純なお話ではありません。

年収も貯蓄額も世間の中央値の人は、このまま家賃を支払い続けるのでは、40代/50代/60代 になっても、貯蓄はそれほど増えません。

このままでは、老後資金がショートする可能性が高いです。

だからと言って、家賃を支払いながら貯蓄することは、年収が中央値の世帯には、物価高騰の時代では不可能に近いことです。

中島:

とても怖いです。

物価高騰で、家賃も値上げしていると聞きますから。

田中:

そうですね。

「賃貸と持家なら、どっちがお得か?」

という論争になると賃貸派から

「持家は固定資産税や維持管理費がかかるし、住宅ローンを組むと金利負担もある。だから、それがかからない賃貸の方が気楽でお得ですよ」

という意見を聞きます。

中島: YouTubeを見てたら、「ローン組んで家を買うのは馬鹿だ」みたいなことを言ってましたよ・・・。

田中: そのような人は、超富裕層の目線からお話していますので、マス層で年収中央値の人の資産形成には参考になりません。

中島: 確かに、そうですよね。

賃貸生活のリスクと課題

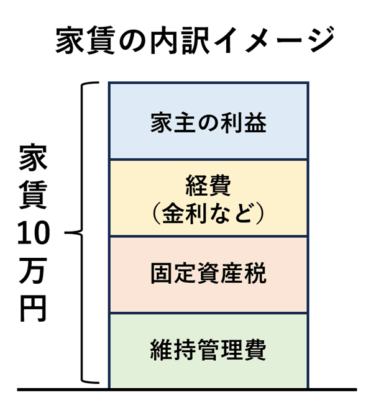

田中: お話を戻します。

家賃の内訳を考えると、賃料には大家さんの経費が含まれています。

具体的には、建物の維持管理費/固定資産税/融資の金利/家主の利益 などが含まれているんです。

自動車に例えると、レンタカーと同じです。貸している側の方が、どうやっても儲かるように出来ている仕組みです。

家賃の内訳

中島:

家賃に大家さんの利益が乗っかっているというのは、ちょっと損している気分ですね。

逆に、収益物件の不労所得は、それはそれで非常に魅力があります。

田中: 私も、そこに魅力を感じで収益物件を始めました。

中島:

だけど、みんながみんな銀行で融資を受けて、大家業を始めるのは、ちょっとハードル高くないですか?

空室リスクも心配です・・・。

田中:

収益物件については向き不向きがあるので、万人向けではありません。

だけど、住宅ローンを使って家を購入して自分で住むというのは、自分に向けて大家業をしているのと同じなんです。

中島: 詳しく説明してもらっても良いですか?

持家を購入することで、大家さんへの利益分を削減し、老後に備えた貯蓄が可能になります。

賃貸では得られない長期的な安心感が、住宅購入の魅力として挙げられています。

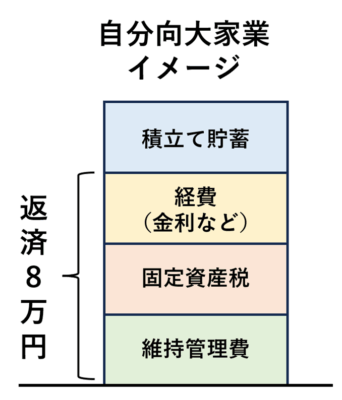

自分に向けた大家業の考え方

自分向け大家業のイメージ

田中:

住宅ローンで家を買って自分が住むということは、大家さんの利益が乗っていない、原価で借りられる賃貸と同じです。

その分を老後に備えた貯蓄に回すことができます。

自分が住むわけですから、空室リスクはありません。

完済すれば老後は返済がなくなりますので、賃料はかかりません。

中島: なるほど。老後に家賃負担が無いのは安心ですね。

田中: それと、収益物件を運営している人は、家賃による不労所得で資産を増やしていると考えがちですが・・・実はそうではないんです。

中島: そうなんですか?

田中:

私も長年、収益物件を運営してきましたが、資産が増えるタイミングは物件を売った時なんです。

最初は銀行で借り入れして物件を購入します。

そして、収益物件として運営しているときは、家賃収入と返済や必要経費の差額の部分しか利益がありません。

だけど何年も所有していると、いつの間にか借金が減って、売却するときに購入時の価格よりも高く売れれば利益がでます。

仮に買った時とトントンや安くなっても、ローン残高は、それよりも減っているので、売却して借入を返済すると、手元にお金が残ります。

ここが、大家業としてキャッシュフローが一気に増えるタイミングなんです。

中島: なるほど。

将来の資産形成を考慮した住宅選び

田中: これを先程の自分に向けた大家業のお話に当てはめますと、月々の積立貯蓄は・・・

- ・1万円貯蓄できれば:35年で420万円

- ・2万円貯蓄できれば:35年で840万円

その頃には、ローン返済は無く家賃がかかりませんので生活費にゆとりがもてます。

中島: 持家で840万円貯金できれば、老後なんとかなりそうですね!

田中:

そうですね。

最終的に、その家を売却すれば、キャッシュフローが残ることになります。

これは、賃貸で暮らし続けていたら、できないことです。

そのお金で子供と同居。または 施設に入り老後を過ごすことができます。

持家を『自分に向けた大家業』と、捉えましょう。

賃貸に比べて効率的な資産形成ができるだけでなく、ローン完済後の家賃負担が無くなることで生活費にゆとりが生まれます。

『自分に向けた大家業』のポイント

田中: 最後に『自分に向けた大家業』のポイントをお話します。

返済額は、今の家賃と同等以下にして、積立貯蓄できるくらいの余裕をもった、住宅ローンに抑えることです。

最終的に安くなっても、売却できそうな住宅需要があるエリアを選ぶことです。

今回は、以上とさせていただきます。

それは大事ですね。

今回も勉強になりました。田中先生ありがとうございました。

ありがとうございました!

SNSからも質問を受け付けております

住宅ローンお役立ちツール

以下のツールを使うことで、住宅ローン審査や金利の計算などが簡単にシミュレートできます。

- ■ 住宅ローン

- ・住宅ローン審査1分間セルフチェック

- ・住宅ローン金利シミュレータ

- ・住宅ローン返済比率チェッカー

- ・住宅ローン破綻チェッカー

- ■ 控除 補助金 諸費用

- ・住宅ローン控除シミュレータ-2025年版-

- ・仲介手数料 かんたん計算機

- ・子育てエコホーム支援事業セルフチェック

- ・諸費用比較チェッカー

- ■ 耐震 査定

- ・耐震性能セルフチェック

- ・みらい価値診断

- 住宅ローン比較サイト『モゲチェック』(外部サイト)

- ・新規の借り入れで比較

- ・借り換えで比較